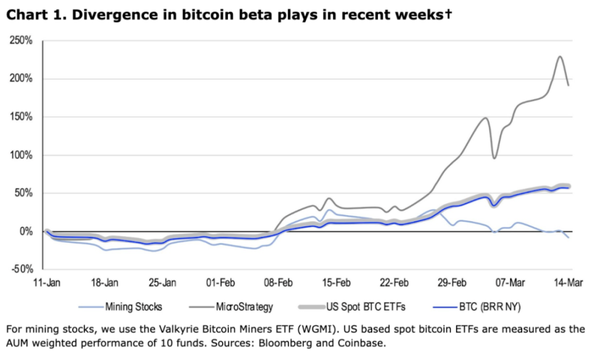

Bitget新闻:目前 Crypto 似乎只有一个故事,由于情绪和从众心理的高涨 ( 原文用了术语 Animal Spirits 来形容它 ),Crypto 在风险调整后的表现优于股票。比特币仍然是该资产类别的锚点,但目前,投资者已经有了多种选择来获得其敞口。现在,市场参与者不仅可以直接购买(1)比特币(BTC),还可以利用(2)现货比特币 ETF,或购买(3)比特币代理,如 MicroStrategy(MSTR)或(4)比特币挖矿。有趣的是,自 2 月下旬以来,这些选择的表现已经大幅分化。从 1 月 11 日(现货比特币 ETF 在美国正式推出)到 3 月 14 日,比特币(基于 CME 比特币参考利率)上涨了 57%,而 ETF 则紧随其后,其 AUM 加权回报率为 59%。而与此同时,矿工的表现不佳,亏损 8%。MSTR 是表现最佳,回报率高达 192%,是现货比特币回报率的 3 倍多。

MicroStrategy (MSTR)

MicroStrategy 是比特币的重要持有者,这使得其股票表现高度敏感于币价波动。根据执行董事 Michael Saylor 披露的截至 3 月 10 日的数据,该公司持有了超过 205,000 枚 BTC,平均价格为每 33,706 美元,今天他们的头寸成本约为 69 亿美元。我们认为,MSTR 的表现优于其他比特币 Beta,部分反映了市场对该公司借购战略的信心,而根据最新的 10-K 文件,他们通过减少 2023 年的总运营费用来改善了费用率。在经纪账户中购买和存储 MSTR 的便利性也可能是一个因素。当然,投资 MSTR 会让投资者了解公司的业务业绩及其管理层做出的任何决定。

公共比特币挖矿

与 MicroStrategy 类似,比特币挖矿机构的股票可以通过经纪公司购买,并且可以在没有直接所有权的情况下获得比特币敞口。然而,他们的业务表现取决于生产成本(电力、硬件等)以及比特币难度调整,例如即将到来的 4 月减半。我们认为,由于几个原因,矿业股最近几周没有跟随比特币的上涨趋势。首先,矿工们一直在出售他们的比特币储备,以在减半之前提高流动性,而这正是市场参与者试图积累比特币的时候。其次,他们的收入将在短短一个多月内减少,尽管我们认为这应该早已计入定价预期,因为减半是有计划的,并且是可提前预知的。第三,美国政府正在提议向挖矿行业征税,尽管国会过去没有通过类似的规定。无论如何,我们认为,在减半后的一段时间内,我们可以看到矿业股的表现与比特币本身之间的相关性会重新耦合。

现货比特币 ETF

在过去的两个月里,我们深入探讨了美国现货比特币 ETF 的重要性及其作为通过受监管的金融产品投资比特币的价值。然而这些 ETF 的费率各不相同,范围从 0.20% 到 1.50% 不等,尽管大多数基金的介绍费较低(某些基金为零)。BlackRock 的 iShares 比特币信托(IBIT)似乎吸引了这些产品的最大净流入份额,自成立以来已超过 120 亿美元。ETF 直接跟踪比特币价格,但由于运营因素、时间差异和供需限制,因此对资产净值(NAV)的溢价或折价程度各不相同。这可能解释了为什么与直接交易比特币相比,它们存在微小的表现差距。

直接拥有比特币

购买比特币可以避免与其他比特币 beta 投资所需的相关管理费或费率。然而,直接拥有比特币涉及其他考虑因素,例如托管(无论是自管还是通过第三方托管)、买卖时的潜在交易费用,以及个人钱包的安全漏洞风险。另一方面,从长远来看,这是获得比特币敞口成本最低的手段,用户可以完全控制他们的私钥,从而免去了通过其他方式获得比特币敞口的潜在复杂性。

当然,回报只是故事的一部分。自 ETF 推出以来,MicroStrategy 的年化波动率为 130%,是现货比特币 ETF 和比特币本身 (55%) 的两倍多。与去年相比,其增幅也超过了比特币,因为 MSTR 此前的年化波动率为 81%,而 2023 年比特币的年化波动率为 45%。MicroStrategy 较高的波动性是可以解释的,因为它承担了信用风险,并且在比特币价格敞口之上还承担了作为上市公司的额外商业风险。事实上,比特币矿工也有类似的情况,今年的年化波动率为 110%。而相比之下,现货比特币 ETF(和直接购买比特币)在大多数情况下只会面临加密市场的波动。

链上:Dencun

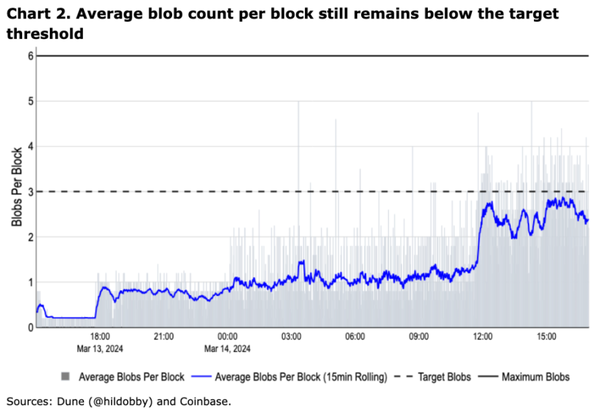

以太坊在 3 月 13 日顺利地完成了 Dencun 分叉,这可能是有史以来最复杂的技术升级。在总共九个以太坊改进提案 (EIP) 中,该分叉包含的 EIP 比自 2017 年拜占庭分叉以来的任何升级都多。也就是说,大多数 EIP 都是以开发者为中心的,大部分注意力都集中在 EIP-4844:Proto-Danksharding 及其对 Layer2(L2)费用的影响上。EIP-4844 引入了 Blob 存储,这是一种专为以较低成本发布 L2 数据而量身定制的新交易类型。我们在前一周介绍了 EIP-4844 的细节,以及相对被低估的 EIP-7514。

在主网过渡到 Dencun 之后,Optimism 和 Base L2 的成功迁移(通过他们自己的 Ecotone 升级)展示了以太坊可扩展性路线图的长期潜力。在启动之后,这些 L2 的交易费用在几个小时内降至了 1 美分的十分之一,低于大多数高性能集成区块链。而其他迁移的 L2,如 Arbitrum、zkSync 和 Starknet 的交易费用也下降了几倍,而 Scroll 和 Polygon zkEVM 系列等其他 L2 也准备在未来几周内切换。总而言之,我们认为这是朝着实现以太坊的 L2 扩容愿景迈出的坚实一步。

也就是说,随着越来越多的 L2 上线并在市场竞标存储中竞争,这些早期阶段的廉价 blob 定价不太可能持续下去。在我们发布这篇周报时,blob 的基本 gas 费用尚未从其初始值提高,因为每个区块的 blob 计数仍低于每个区块 3 个(最多 6 个)的目标,尽管它正在接近该阈值(见图 2)。在未来竞争激烈的 blob 市场中,我们仍然认为还会有可替代的数据可用性解决方案的空间,这些解决方案的成本会低于大规模的 blob 存储。单个 L2 上的额外拥堵源(例如在执行层)可能会因为其增加的链上使用而推高交易费用,因此继续关注 L2 的其他成本降低措施仍然是有意义的。

BlackRock 的 IBIT 现货比特币 ETF 在两个月内积累了 200,000 BTC(The Block)

比特币矿工收入在价格飙升中创下历史新高 (The Block)

Dencun 升级完成,开创以太坊新时代(Decrypt)

MakerDAO 将于今年夏天开始大更新(The Defiant)

伦敦证券交易所将于第二季度开始接受比特币、以太币 ETN 申请(The Block)

Figment Europe 和 Apex Group 将于下周通过 Issuance.Swiss AG,以在瑞士证券交易所推出以太坊和 Solana 质押 ETP (The Block)

英国政府持有超过 61,000 个 BTC,价值超过 40 亿美元 (Arkham)

欧盟批准新的制裁规则,包括冻结加密资产的措施(The Block)

欧洲银行管理局采取下一步措施敲定稳定币政策 (Blockworks)